Forbrukslån er en type lån der låntaker ikke stiller sikkerhet i eiendeler som for eksempel hus, hytte eller bil som pant. Kreditt knyttet til kredittkort og andre betalingskort regnes også som forbrukslån. Forbrukslån gis av banker og finansieringsselskaper.

forbrukslån

Innretning

Lån uten sikkerhet medfører større risiko for tap for kreditor (utlåner), og derfor er renten på forbrukslån vanligvis mye høyere enn på boliglån. Nedbetalingstiden for forbrukslån er kortere enn for boliglån, og lånebeløpene er mindre.

Forbrukslån innvilges på bakgrunn av en kredittvurdering og en beregning av kundens evne til å betjene lånet. Ved mislighold av et forbrukslån har ikke kreditor sikkerhet i eiendeler. Kreditor har likevel mulighet til å kreve inn skyldig beløp etter tvangsfullbyrdelsesloven.

Tilbydere

Forbrukslån tilbys av norske banker og finansieringsforetak og filialer av utenlandske finansieringsforetak og banker. Noen utenlandske foretak driver også grensekryssende virksomhet for å tilby forbrukslån i Norge. Enkelte banker har spesialisert seg på forbrukslån, og disse har tatt store markedsandeler de siste årene.

De største forbrukslånsbankene i Norge er Bank Norwegian, Santander Consumer Bank, yA Bank og Komplett Bank. I 2022 hadde norske forbrukslånsbanker en markedsandel på 27 prosent, mens utenlandske filialer og foretak med grensekryssende virksomhet hadde 38 prosent.

Omfang

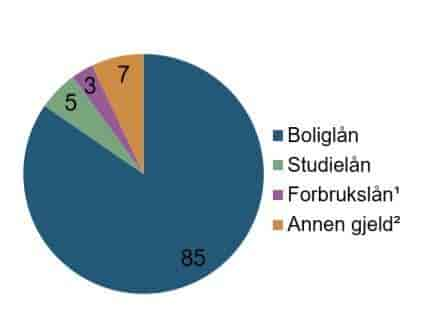

Forbrukslån utgjør en liten andel av norske husholdningers gjeld. I følge gjeldsregisteret var nordmenns forbruksgjeld på omkring 107 milliarder kroner ved utgangen av 2020, noe som utgjør omkring tre prosent av norske husholdningers samlede lån (se figur 1). Omtrent 68 milliarder av total forbruksgjeld var kredittkortlån, og omtrent 70 prosent av kredittkortlånene var rentebærende.

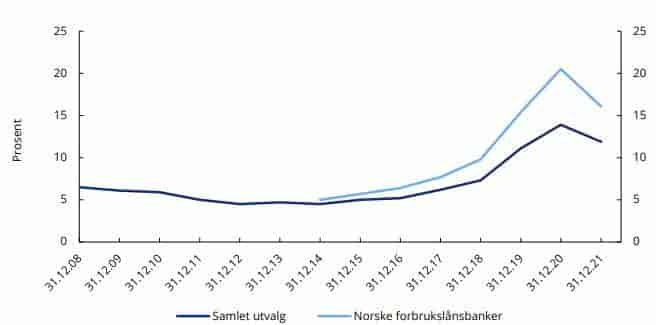

Veksten i forbrukslån var sterkt økende frem til 2019, og veksten var betydelig høyere enn veksten i husholdningenes samlede gjeld. I følge Finanstilsynets statistikk var veksten i 2017 på rundt 15 prosent, mens den var 12 prosent i 2018. Bank Norwegian, Komplett Bank og yA Bank sto for over 65 prosent av veksten i forbrukslån i perioden 2014–2019.

I 2019 avtok veksten i forbrukslån betydelig, og i tredje kvartal 2019 var tolvmånedersveksten på 0,2 prosent. I 2022 rapporterte Finanstilsynet at utlånsvolumet i forbrukslån i Norge var redusert med 11,2 prosent i 2021 (6,3 prosent etter justering av salg av misligholdte porteføljer mellom finansieringsforetak). Nedgangen i forbrukslån antas å ha sammenheng med innføring av gjeldsregisteret i 2019 og med smitteverntiltakene iverksatt som følge av kroronapandemien. I 2022 har nedgangen i forbrukslån bremset opp i forhold til 2020 og 2021.

Fordi forbrukslån har mye høyere rente enn boliglån, sto forbrukslån for rundt 14 prosent av husholdningenes samlede rentebetalinger i 2017. Andel rentebærende forbrukslån har vært avtakende siden 2019. Forbrukslån er årsak til en uforholdsmessig høy andel av utlånstapene i personmarkedet (se figur 3) selv om også volumet på misligholdte forbrukslån har falt.

I 2021 var forbrukslån for 34,6 milliarder misligholdt. De norske bankene som spesialiserer seg på forbrukslån hadde i 2021 en misligholdsandel på 15,9 prosent og en tapsandel på 4,2 prosent. For alle foretak som er med i Forbrukertilsynets undersøkelser er misligholdsandelen for forbrukslån 11,2 prosent og tapsandelen 2,5 prosent. Totalt var misligholdt forbruksgjeld (inkludert påløpte renter) til inndrivelse hos inkassoselskapene på 55,6 milliarder kroner ved utgangen av 2021.

Regulering

Myndighetene har innført flere tiltak for å begrense omfanget og veksten av forbrukslån. Hensikten er blant annet å bidra til forbrukerbeskyttelse ved å redusere risikoen for at lånekunder tar opp lån de ikke kan betjene.

Ett av tiltakene omfattet innføring av et register for privatpersoners usikrede gjeld (gjeldsinformasjonsloven). Gjeldsinformasjonsloven gir rammer for hvilke aktører som kan benytte seg av informasjon fra gjeldsregistrene.

Barne- og familiedepartementet har gitt tre virksomheter konsesjon til å drive som gjeldsinformasjonsforetak: Gjeldsregisteret AS, Norsk Gjeldsinformasjon AS og Experian Gjeldsregister AS. Gjeldsinformasjonsforetakene etablerte 1. juli 2019 registre med oversikt over usikrede lån. Disse bidrar til at finansforetak kan gjøre en grundigere kredittvurdering av kunder enn de kunne tidligere, og dermed unngå å tilby forbrukslån til kunder som ikke har tilstrekkelig betalingsevne eller som allerede har en høy samlet gjeld. Per august 2022 var utlånsvolumet registrert i registrene på cirka 150 milliarder kroner.

Et annet tiltak er forskrift om finansforetakenes utlånspraksis, også kalt utlånsforskriften. Denne trådte i kraft 1. januar 2021 og skal gjelde til 31. desember 2024.

Forskrift om markedsføring av kreditt trådte i kraft 1. juli 2017 og angir blant annet hvilke opplysninger som skal gis i forbindelse med markedsføring av kreditt, samt forbud mot å fremheve visse opplysninger ved å gi dem en mer fremtredende plass eller eksponering i markedsføringsmaterialet. Ved markedsføring av kredittavtaler skal det blant annet opplyses om effektiv rente og andre kostnader, samlet kredittbeløp, løpetid, totalbeløp og størrelse på eventuelle avdragsbetalinger. Forskriften forbyr også markedsføring av kredittavtaler ved dørsalg.

Forskrift om fakturering av kredittkortgjeld trådte i kraft 4. april 2017 og gjelder utforming av betalingshenvendelser i forbindelse med avtaler om rammekreditt. Forskriften angir at finansforetaket må foreslå betaling av hele den utestående kreditten når de sender en betalingshenvendelse. I tillegg skal finansforetaket gjøre kunden kjent med at det foreslåtte beløpet kan endres til et mindre beløp, som er likt eller høyere minimumsbeløpet kunden er forpliktet til å betale. Finansforetaket skal gjøre kunden kjent med de kostnadene som påløper, dersom de velger å betale et lavere beløp enn den samlede utestående kreditten.

Les mer i Store norske leksikon

Eksterne lenker

Kommentarer

Kommentarer til artikkelen blir synlig for alle. Ikke skriv inn sensitive opplysninger, for eksempel helseopplysninger. Fagansvarlig eller redaktør svarer når de kan. Det kan ta tid før du får svar.

Du må være logget inn for å kommentere.